Zusammenfassung

- Seit 2006 haben Eurobonds in verschiedenen afrikanischen Ländern als wichtige Quelle zur Entwicklungsfinanzierung zunehmend an Bedeutung gewonnen.

- Politischen Entscheidungsträger*innen zufolge ist die erhöhte Ausgabe von Eurobonds auf den besseren Zugang zu Kreditinformationen zurückzuführen.

- Als Reaktion auf die steigenden Aktivitäten auf dem Markt für Eurobonds war seit der Finanzkrise von 2008 auch eine rapide Zunahme der Vergabe von Länderratings in Afrika zu verzeichnen.

- Verglichen mit ihren ersten Länderratings hat sich die Kreditwürdigkeit der meisten afrikanischen Länder verschlechtert, was schwerwiegende Folgen für die Kosten ihres Schuldendienstes hatte.

Einführung

In den letzten zwei Jahrzehnten haben immer mehr afrikanische Staaten zum Zweck der Umschuldung sowie zur Finanzierung neuer Infrastrukturprojekte Eurobonds ausgegeben. Der verstärkte Umstieg auf Eurobonds liegt zum Teil im Wunsch afrikanischer Regierungen begründet, bei der Deckung finanzieller Bedarfe weniger von ausländischen Hilfen abhängig zu sein und sich als afrikanische Länder stärker in die globalen Kapitalmärkte zu integrieren. Eurobonds sind Schuldverschreibungen in Fremdwährung. Im Laufe der letzten zehn Jahre betrug die Laufzeit der von afrikanischen Staaten ausgegebenen Eurobonds zwischen 5 und 40 Jahren. Da Eurobonds jedoch auf internationalen Finanzmärkten emittiert werden, verlangen globale Investor*innen ein Rating des ausgebenden Landes. Daher sind Länderratings eine zentrale Anforderung, um Eurobonds ausgeben zu können.

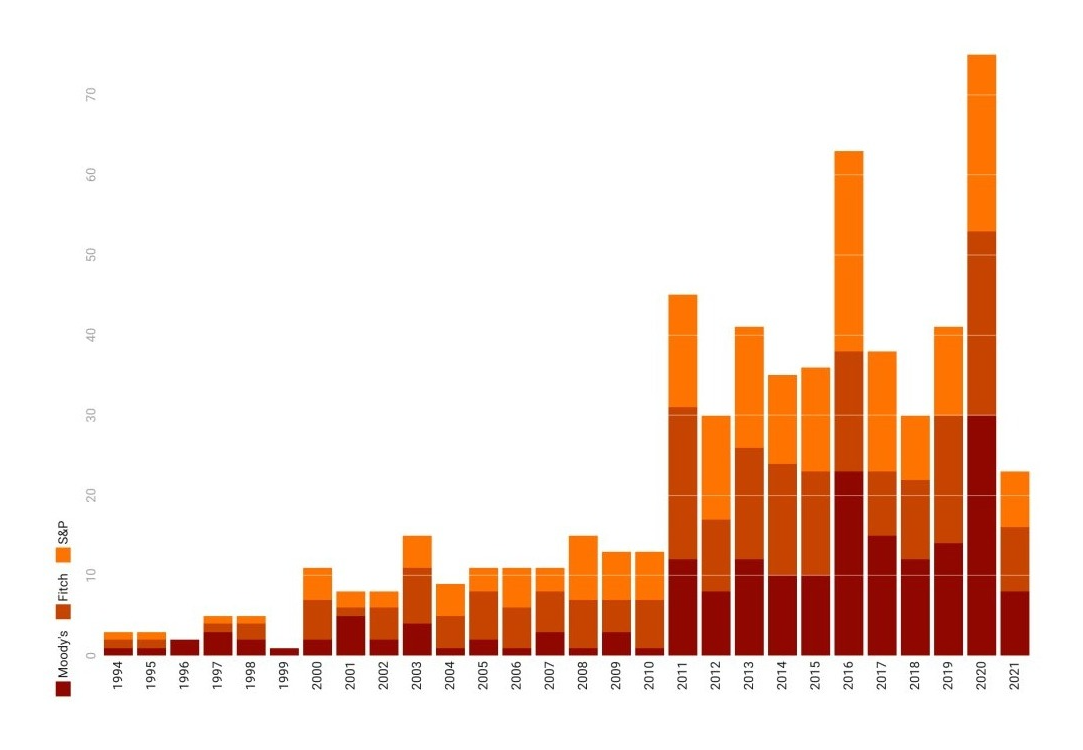

Mithilfe von Länderratings soll beurteilt werden, inwiefern ein Land in der Lage und gewillt sein wird, seinen finanziellen Verpflichtungen in vollem Umfang und zeitgerecht nachzukommen. Ratings beeinflussen entsprechend die Rahmenbedingungen, unter denen ausgebende Staaten Zugang zu Anleihemärkten erhalten. Es heißt, die erhöhte Ausgabe von Eurobonds sei auf den besseren Zugang zu Kreditinformationen zurückzuführen. Die Zahl afrikanischer Staaten, deren Bonität von den drei großen Ratingagenturen Moody’s, Fitch und Standard & Poor (S&P) bewertet wurde, stieg von gerade einmal 10 im Jahr 2003 auf 31 im Jahr 2021. Unterdessen stieg die Zahl jährlich abgegebener afrikanischer Länderratings von 7 im Zeitraum 1994 bis 2007 auf insgesamt 37 zwischen 2008 und 2020.

Wenn es um Länderratings im Kontext von Afrika geht, werden aufgrund möglicher Interessenkonflikte, unzuverlässiger Methoden und einem mangelhaften Verständnis afrikanischer Volkswirtschaften häufig Bedenken geäußert. Des Weiteren gibt es Kritik am oligopolistischen Charakter der „großen drei“ Ratingagenturen.

Immer wieder hat es Aufrufe zu einer Reform des Ratingsystems gegeben. So äußerte beispielsweise das UN-Menschenrechtsbüro Kritik an den drei großen Ratingagenturen aufgrund mangelnder Verantwortlichkeit bei der Abgabe von Ratings. Schließlich könne sich die Lage krisengeschüttelter Volkswirtschaften auf diese Weise noch zusätzlich verschärfen. Allzu deutlich wurde dies mit dem Ausbruch der Coronapandemie, als sich manche Länder sehr zurückhaltend hinsichtlich einer Teilnahme an Umschuldungsprogrammen zeigten, da sie befürchteten, durch Ratingagenturen abgewertet zu werden.

In diesem Text wollen wir beleuchten, warum im letzten Jahrzehnt vermehrt Eurobonds emittiert und Länderratings für afrikanische Staaten vergeben wurden – und welche Folgen das hat. Denn verglichen mit ihren ersten Länderratings, so das Ergebnis unserer Untersuchung, haben sich die Ratings der meisten afrikanischen Länder verschlechtert, was schwerwiegende Folgen für die Kosten ihres Schuldendienstes mit sich gebracht hat. Basierend auf diesen Erkenntnissen geben wir schließlich Empfehlungen dazu ab, wie sich die Arbeit von Ratingagenturen in afrikanischen Ländern verbessern lässt.

Die Attraktivität von Eurobonds für die Entwicklungsfinanzierung

Afrikanische Regierungen haben Eurobonds für verschiedene Zwecke eingesetzt, etwa um Haushaltsdefizite zu decken (einschließlich öffentlicher Ausgaben für Infrastrukturprojekte, hauptsächlich in den Bereichen Energie und Transport), Benchmarking-Maßnahmen durchzuführen (einschließlich zur Ausweitung des Zugangs einheimischer Unternehmen zu internationalen Märkten) oder Staatsschulden zu verwalten (einschließlich Umschuldungsmaßnahmen). Es waren unter anderem Ratingagenturen selbst, die die Vorteile von Eurobonds zur Deckung nationaler Finanzbedarfe angepriesen haben. Beispielsweise betonte der frühere leitende Direktor von S&P und Autor des Buchs „The Growing Allure of Eurobonds for African Sovereigns“ (dt. etwa: Die wachsende Verlockung von Eurobonds für afrikanische Staaten), Christian Esters, wie afrikanische Länder von der Ausgabe von Eurobonds profitieren könnten, wenn sie als zuverlässige Alternative zu Geberkrediten eingesetzt werden. Auch afrikanische Staaten selbst haben angefangen, nach Wegen zu suchen, wie sie für ihre Entwicklungsfinanzierung weniger von internationaler Hilfe abhängig werden könnten. Mit der Teilnahme afrikanischer Länder an Entschuldungsinitiativen wie dem Entschuldungsprogramm für hochverschuldete Entwicklungsländer HIPC (Heavily Indebted Poor Country) haben sich die allgemeinen Aussichten bezüglich der Staatsschulden auf dem gesamten Kontinent verbessert – und damit auch der Zugang zu internationalen Kapitalmärkten.

Eine wichtige Rolle spielte auch die Finanzkrise von 2008. Rekordträchtige Niedrigzinsen in den industrialisierten Märkten und magere Gewinnmargen in bereits etablierten Märkten von Schwellenländern führten zu einer steigenden Attraktivität von Eurobonds afrikanischer Staaten unter ausländischen Investor*innen. Mit einem Mal waren Eurobonds von Ländern, die zuvor als zu risikoreiche Investitionsstandorte gegolten hatten, interessant für internationale Investor*innen, deren Profithunger es mehreren afrikanischen Staaten erlaubte, im großen Maßstab auf US-Dollar lautende Schuldscheine auszugeben. Ein weiterer Grund dafür, dass internationale Investor*innen afrikanische Eurobonds als zuverlässige Investition ansahen, lag in den positiven Wachstumstrends der afrikanischen Volkswirtschaften begründet. Diese guten makroökonomischen Aussichten beruhten insbesondere auf den hohen Rohstoffpreisen jener Zeit. Anhaltende afrikanische Exportzuwächse sollten zu größeren Fremdwährungsreserven führen und afrikanische Staaten so in die Lage versetzen, ihre Auslandsschulden zu begleichen.

Obwohl Südafrika seine ersten Eurobonds bereits 1995 emittierte, waren es die neuen Eurobonds, die die Seychellen 2006 ausgaben, die den Startpunkt dafür markierten, dass viele afrikanische Staaten die internationalen Kapitalmärkte betraten. Nach einem schnellen Anstieg ausgegebener Anleihen seit 2017, insbesondere durch Ägypten, Nigeria und Südafrika, sind es nunmehr 21 afrikanische Länder, die ausstehende Eurobonds im Gesamtwert von 123 Milliarden Euro emittiert haben. Entsprechend umfasst die Schuldenlast afrikanischer Länder mittlerweile zu einem erheblichen Teil auch Eurobonds. Selbst mitten in der Coronapandemie haben afrikanische Staaten im ersten Halbjahr 2021 Eurobonds im Wert von 11,8 Milliarden US-Dollar emittiert.

Warum sind Länderratings so wichtig?

Mithilfe von Länderratings soll beurteilt werden, inwiefern ein Land willens und in der Lage sein wird, seinen finanziellen Verpflichtungen in vollem Umfang und zeitgerecht nachzukommen. Diese Ratings stellen daher eine zentrale Anforderung dar, um Eurobonds ausgeben zu können, da sie die Rahmenbedingungen und die Kosten beeinflussen, zu denen ausgebende Staaten Zugang zu Kapitalmärkten erhalten. Staaten, die mittels Eurobonds Geldmittel beschaffen möchten (Emittenten), wählen ein Emissionskonsortium – für gewöhnlich bestehend aus verschiedenen Investitions- und Handelsbanken –, das die Ausgabe der Anleihen verwaltet. Das Emissionskonsortium stimmt zu, die Eurobonds mit eigenen Mitteln zu erwerben und sie dann an andere Handelsbanken zu verkaufen. Bei Ländern mit einem günstigen Länderrating und positiven Aussichten, ist es wahrscheinlicher, dass Investitionsbanken Eurobonds in ihrem Namen ausgeben, da diese Länder für Investor*innen deutlich attraktiver sind.

Länderratings beruhen auf verschiedenen wirtschaftlichen, sozialen und politischen Faktoren. Acht Variablen sind dabei von besonderer Bedeutung, da sie wiederholt in den Berichten der drei internationalen Ratingagenturen zitiert werden: Pro-Kopf-Einkommen, Wachstum des Bruttoinlandsprodukts, Inflation, Haushaltssaldo, Außenhandelsbilanz, Auslandsschulden, Wirtschaftsentwicklung und Ausfallhistorie. Negative Veränderungen dieser Werte können zu einer Rating-Abwertung führen, die sich wiederum auf den Preis auswirkt, zu dem Länder Geldmittel von internationalen Kapitalmärkten leihen können. In diesem Sinne sind Länder weltweit darum bemüht, ihr aktuelles Rating beizubehalten oder sogar aufzubessern. Immer größerer Beliebtheit erfreuen sich auch sogenannte ESG-Ratings, bei denen Agenturen die Faktoren Umwelt, Soziales und Unternehmensführung einbeziehen.

Länderratings afrikanischer Staaten – steigende Zahl, Ratings ohne Auftrag und Abwertungen

Die drei großen Ratingagenturen kontrollieren mit einem Anteil von mehr als 95 Prozent deutlich das internationale Ratinggeschäft – Tendenz steigend. Am 2. Februar 2022 kündigte Moody’s an, einen Mehrheitsanteil an Global Credit Rating (GCR) zu erwerben, eine der führenden Ratingagenturen in Afrika.

Ende der 1990er Jahre erhielten eine Handvoll afrikanischer Länder ihre ersten Länderratings. Die meisten Regierungen unterzeichneten Verträge mit Ratingagenturen, in denen die Zahlung von Gebühren und die Weitergabe von Daten vereinbart wurden. Jährliche Beiträge wurden entweder als Anteil des Emissionsvolumens oder, im Fall großer Emittenten, als gemeinsam vereinbarter Pauschalbetrag entrichtet. Mit seiner Länderrating-Initiative trug das Entwicklungsprogramm der Vereinten Nationen Anfang der 2000er Jahre entscheidend zur Finanzierung der Ratingprozesse afrikanischer Länder bei. Und obgleich die meisten Länder auf dem Kontinent bis 2007 mindestens ein Rating durch eine der drei großen Ratingagenturen erhalten hatten, stieg die Frequenz, mit der neue Bewertungen durchgeführt wurden, erst nach 2010 rapide an, das heißt, kurz nach der Finanzkrise (vgl. untenstehende Abbildung).

Abbildung 1: Häufigere Zuweisung von Länderratings - Gesamtzahl der von Moody's, S&P und Fitch zugewiesenen Länderratings.

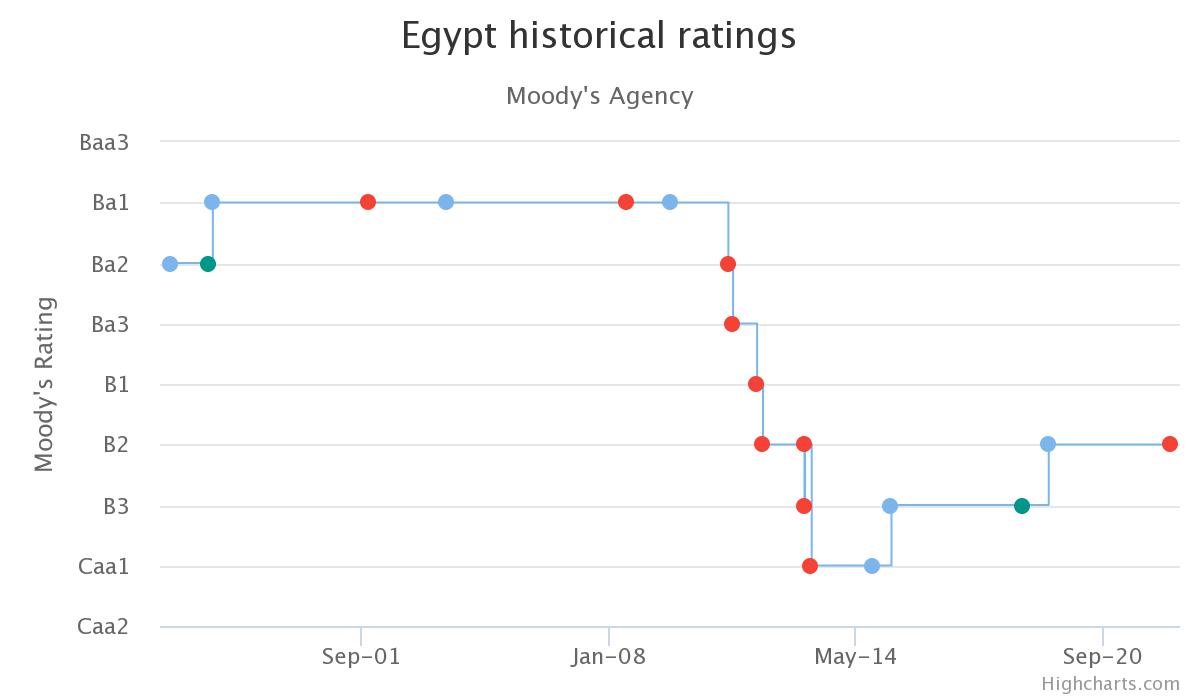

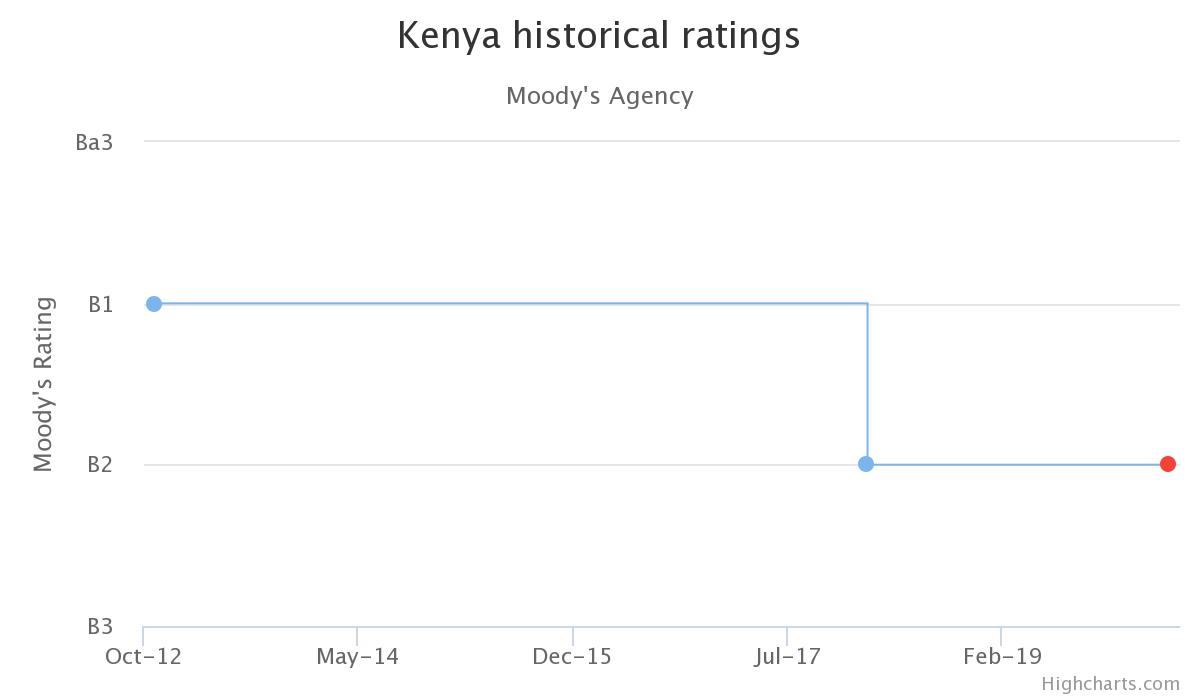

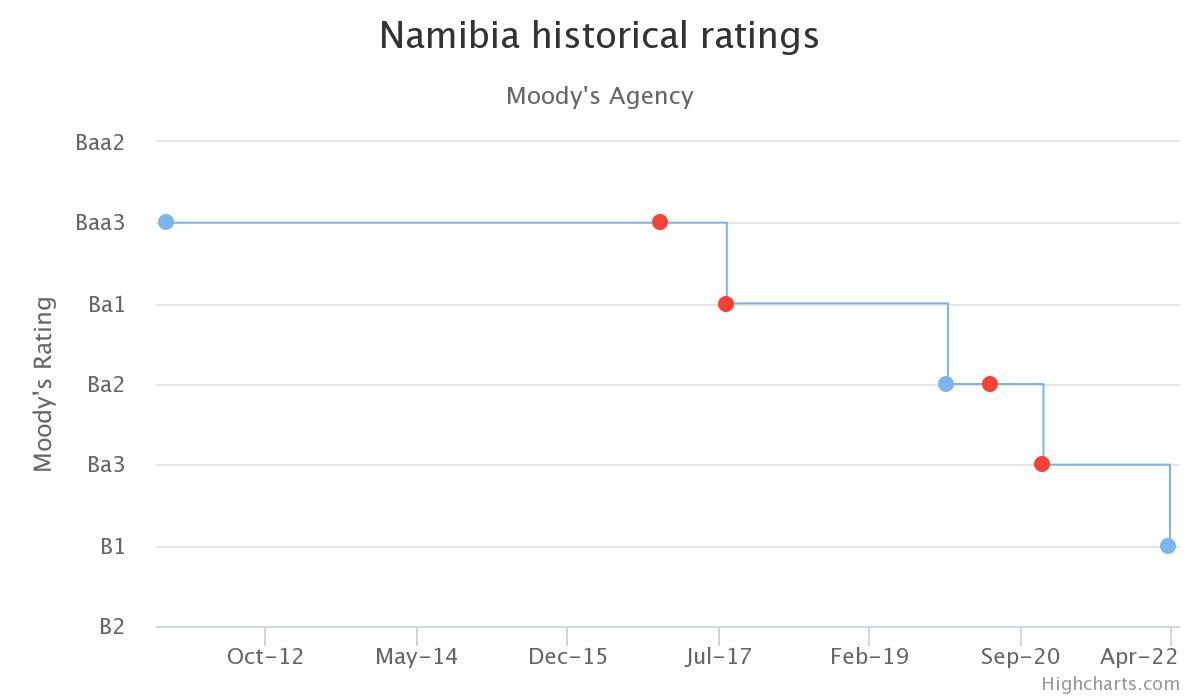

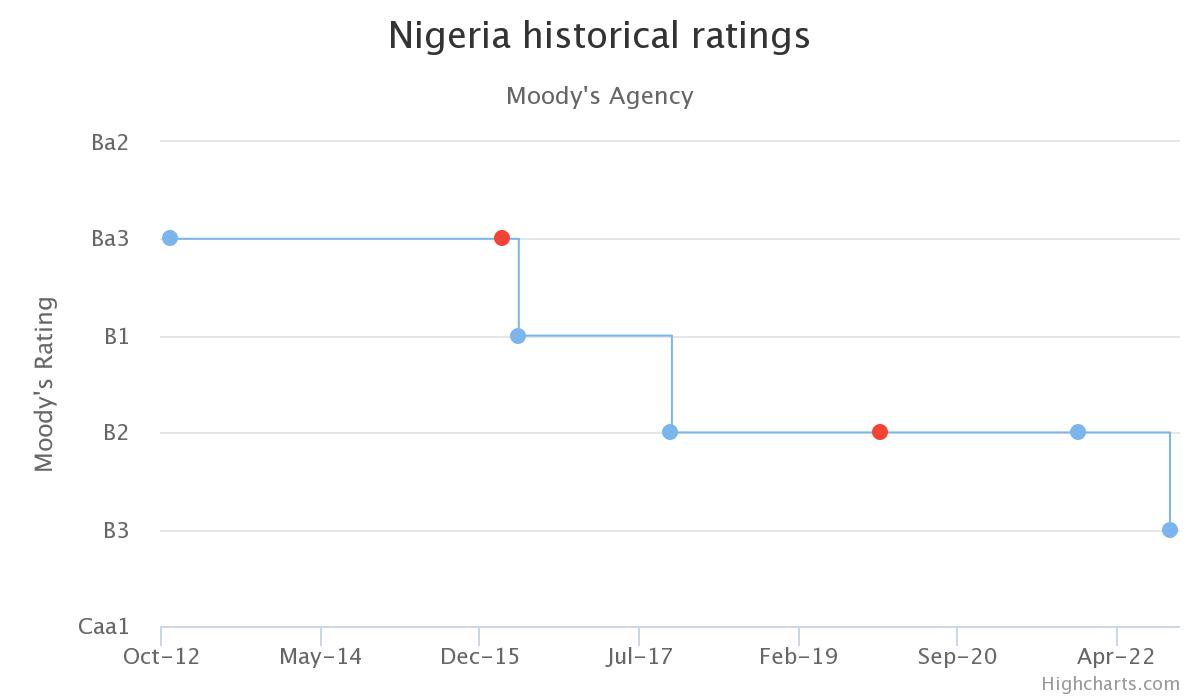

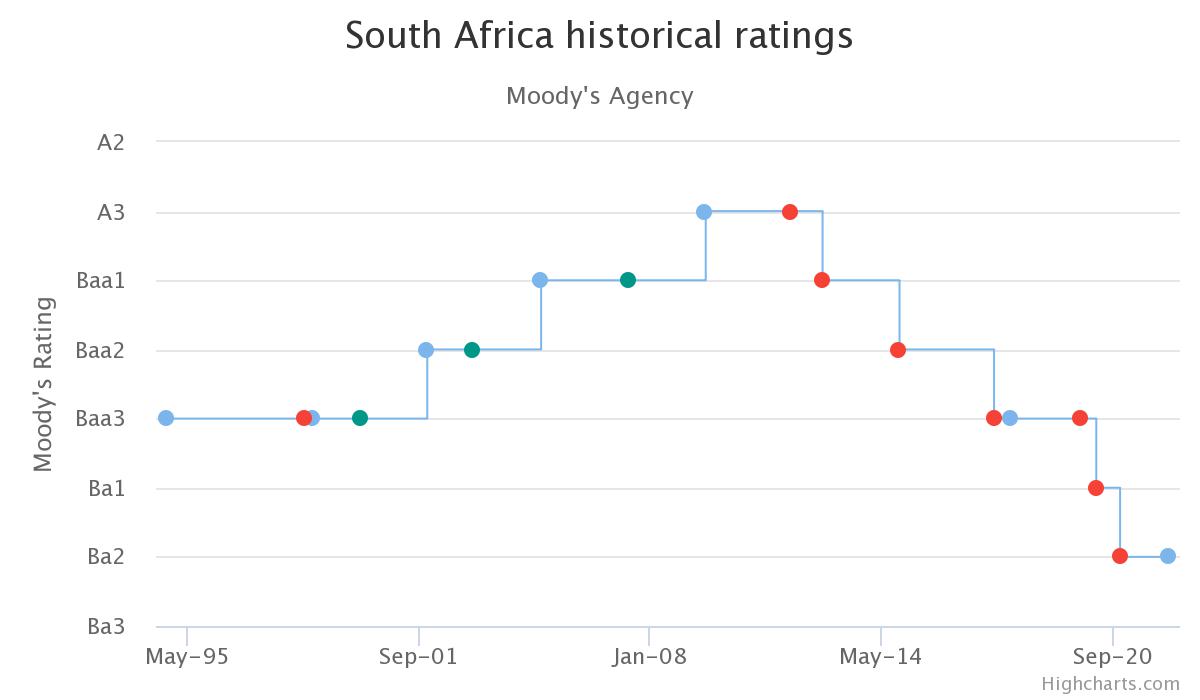

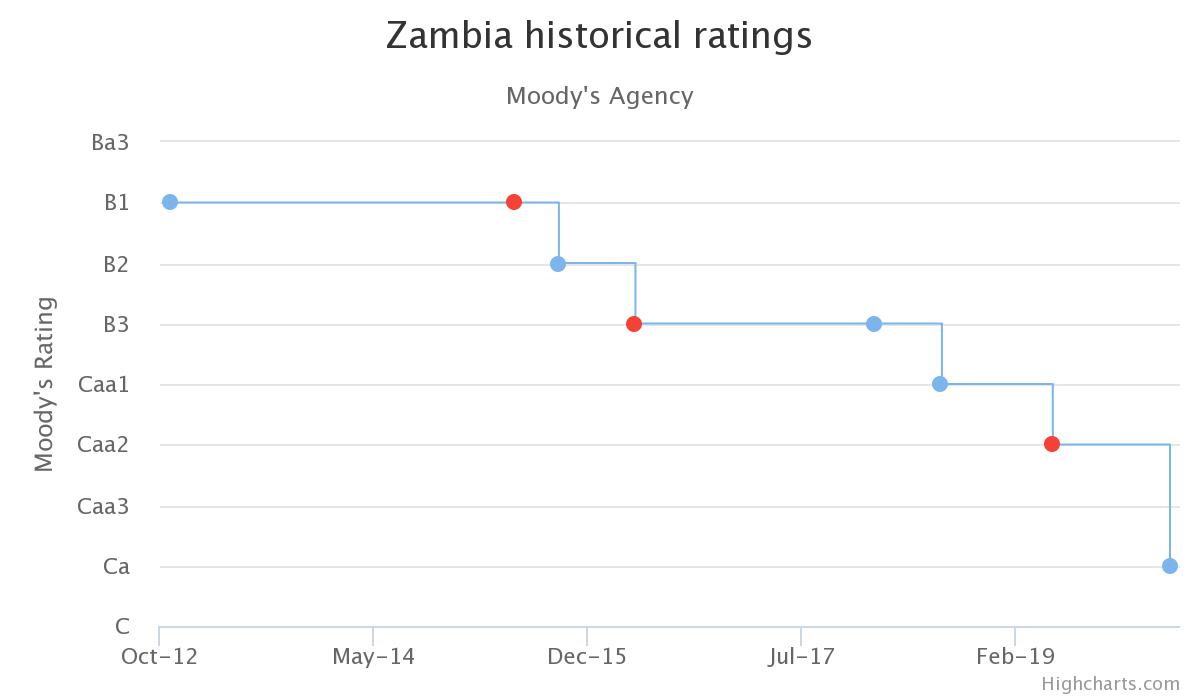

Bis September 2021 hatten insgesamt 32 afrikanische Staaten Länderratings von den „Drei Großen“ erhalten, wobei Länder wie Tansania und Togo jeweils nur zwei Ratings erhalten hatten. Südafrika und Ägypten hingegen, mittlerweile zu Eurobonds-Schwergewichten herangewachsen, erhielten 57 bzw. 64 Länderratings. Zwanzig afrikanische Staaten bekamen Ratings von allen drei großen Ratingagenturen, während sechs zumindest ein Länderrating von zweien der „Großen Drei“ erhielten. An den Ratings der meisten afrikanischen Länder – und insbesondere jener, die Eurobonds ausgegeben haben (wie unten zu sehen) – ist im Vergleich zu deren ersten Ratings ein klarer Trend hin zu schlechteren Rating-Noten abzulesen.

Abbildung 2: Verschlechterung der Länderratings für Eurobond-Emittenten - Ägypten, Kenia, Nigeria, Südafrika, Sambia und Namibia.

In den letzten zehn Jahren sind die großen drei Ratingagenturen wiederholt beschuldigt worden, Länderratings für Staaten wie Ghana, Sambia, Namibia, Nigeria und Tansania ohne entsprechenden Auftrag des Emittenten vergeben zu haben. Entsprechend besteht keine vertragliche Beziehung zwischen dem bewerteten Land und der Ratingagentur. Oftmals erfolgen diese Ratings unbezahlt und entstehen zudem allein auf Grundlage öffentlich zugänglicher Daten. Von den drei Agenturen war es Moody’s, das die meisten Ratings ohne Auftrag vergeben hat. Im Laufe der Zeit haben verschiedene afrikanische Staaten diese nicht beauftragten Ratings in Frage gestellt, und zu Beginn dieses Jahres prangerte die ghanaische Regierung öffentlich die Abwertung des eigenen Länderratings durch Moody’s und Fitch an.

Auswirkungen einer Abwertung – hohe Zinsen und zusätzliche Schulden

Obgleich Ratingagenturen darauf beharren, dass ihre Ratings nur Meinungen und keine Empfehlungen zum Kauf, Verkauf oder Halten von Sicherheiten seien, haben die Ratings konkrete Auswirkungen darauf, unter welchen Bedingungen Länder Zugang zu Anleihemärkten erhalten. Eine schlechte Bewertung signalisiert ein höheres Risiko und sorgt für gewöhnlich für höhere Kosten bei der Kapitalanleihe auf internationalen Märkten. Aktuell liegen die Zinsraten, die afrikanische Länder bei Anleihen aus internationalen Finanzmärkten in Kauf nehmen müssen, sehr viel höher als für Volkswirtschaften in anderen Teilen der Welt. Entsprechend stellen für viele afrikanische Volkswirtschaften Zinsrückzahlungen den größten und am schnellsten wachsenden Teil ihrer Ausgaben dar. Die Zinsraten liegen dabei zwischen 5 % und 16 % auf Staatsbonds mit 10-jähriger Laufzeit, verglichen mit Zinsraten von null oder sogar Negativzinsen in Europa und den USA. Die Tatsache, dass die Zinsraten für afrikanische Staaten auf internationalen Finanzmärkten derart hoch sind, liegt zum einen an ihren schlechten Länderratings, zum anderen aber auch an der Diskrepanz zwischen der Laufzeit der Verbindlichkeit und dem, wofür sie dienen soll, zum Beispiel langfristigen Infrastrukturprojekten. Insgesamt betrachtet verfügen afrikanische Länder nur über wenig Kontrolle über ihre Fremdkapitalkosten.

Im letzten Jahrzehnt sahen sich zahlreiche afrikanische Länder mit einer Abwertung ihres Ratings konfrontiert. Selbst als sie mit den Herausforderungen der Coronapandemie zu kämpfen hatten, wurde das Rating von Ländern wie Botswana, Mauritius, Nigeria und Südafrika abgewertet, was zu steigenden Anleihezinsen führte. Dieser Anstieg bedeutete, dass Regierungen mehr für dieselben Schulden zurückzuzahlen hatten. Darüber hinaus kam es im Zusammenhang mit dem Entschuldungsmoratorium DSSI (Debt Service Suspension Initiative) zu vermehrten Sorgen, dass eine Teilnahme an Wiederaufbauprojekten zu einer Abwertung des Länderratings führen könnte. Statt das zu tun, was für die Gesundheit der eigenen Bevölkerung oder den Wiederaufbau der Wirtschaft nach der Coronakrise am besten gewesen wäre, legten einige Regierungen – aus Sorge vor einer Abwertung – ihren Fokus auf die Schuldentilgung. Zu diesem Zweck setzten sie auf strenge makroökonomische Maßnahmen, die sich langfristig nicht nur negativ auf Investitionen und Wachstum auswirken, sondern auch auf die Prävention und Überwindung der eigenen Schuldenkrise. Abwertungen oder die Sorge vor einer Abwertung können also die Fähigkeit von Staaten, Menschenrechte zu achten, zu schützen und entsprechende Verpflichtungen zu erfüllen, ernsthaft in Mitleidenschaft ziehen.

Was kann verändert werden?

Wenn es um Länderratings im Kontext von Afrika geht, werden aufgrund möglicher Interessenkonflikte, unzuverlässiger Methoden und einem mangelhaften Verständnis afrikanischer Volkswirtschaften häufig Bedenken geäußert. Des Weiteren gibt es Kritik am oligopolistischen Charakter der „Großen Drei“. Im Folgenden soll es darum gehen, wie Ratingagenturen ihre Arbeit in afrikanischen Ländern verbessern könnten.

Eine angemessene Methodik anwenden und lokales Wissen priorisieren

Länderratings basieren für gewöhnlich auf vergangenem Verhalten, weshalb manche afrikanische Länder einen Nachteil haben, wenn sie seit langer Zeit keine Kredite aus internationalen Kapitalmärkten erhalten haben. Des Weiteren fließen auch die Zukunftsaussichten in die Bewertung ein. Allerdings können ein mangelndes Verständnis des lokalen Kontextes sowie kulturelle oder sprachliche Unterschiede zwischen dem Herkunftsort der Ratingagentur oder der Analyst*innen, die für sie arbeiten, und dem jeweiligen afrikanischen Land ebenfalls Fehlerquellen darstellen. In der Vergangenheit ist vermehrt die Frage aufgetaucht, inwiefern Ratings für afrikanische Länder repräsentativ für die damit verbundenen politischen und länderspezifischen Risiken sind. Das liegt daran, dass Ratingagenturen zwar einen enormen Einfluss ausüben, ihre Präsenz auf dem Kontinent gleichzeitig jedoch äußerst begrenzt ist. S&P verfügt beispielsweise in ganz Afrika über nur ein Büro, und zwar in Johannesburg. Dasselbe gilt auch für Moody’s, das für alle 28 Länder, für die es Ratings vergibt, nur ein Büro in Johannesburg nutzt. Fitch hat gar keinen Standort in Afrika. Um die dadurch entstehende Wissenslücke zu schließen und den spezifischen Kontext der zu bewertenden Länder zu verstehen, müssen Agenturen sehr viel mehr Mittel investieren.

Einschränkung nicht beauftragter Länderratings

Ratingagenturen sollten jedoch nicht nur Analyst*innen beschäftigen, die im Land selbst tätig und mit dem lokalen Kontext vertraut sind, sondern während des Evaluierungsprozesses auch angemessen Rücksprache mit den lokalen Behörden halten. Die möglichen Interessenkonflikte kommen dann ins Spiel, wenn der Umstand, ob ein Länderrating bezahlt ist oder ohne Auftrag erfolgt, zu einer Ungleichbehandlung führt. Bei nicht beauftragten Ratings verhindern unvollständige Informationen eine objektive Bewertung der wirtschaftlichen Situation und Aussichten eines Landes. Entsprechend sollten Ratingagenturen bei der Vergabe solcher Ratings äußerst sorgsam vorgehen. Sind Ratingagenturen nicht in der Lage, die erforderlichen Daten von Behörden zu erhalten, gäbe es vor dem Ändern des Länderratings noch die alternative Option, auf den African Peer Review Mechanism zurückzugreifen. Diese Initiative der Afrikanischen Union ermöglicht eine Beobachtung der Performance von Regierungen.

Unabhängige Sammlung von Finanzdaten sowie strengere Regulierung von Ratingagenturen

Das UN-Menschenrechtsbüro hat Ratingagenturen für einen Mangel an Verantwortlichkeit bei der Vergabe von Länderratings kritisiert, auch weil manche Volkswirtschaften dadurch noch schlechter dastanden als zuvor. Daher ist es essenziell, die Arbeit von Ratingagenturen dadurch zu regulieren, dass sie zur Rechenschaft gezogen werden können (etwa in Form von Bußgeldern), wenn sie ihren Due-Diligence-Verpflichtungen bei der Vergabe von Ratings nicht nachkommen.

Für viele afrikanische Volkswirtschaften stellt die Zinstilgung den größten und am schnellsten wachsenden Teil ihrer Ausgaben dar. Damit die Zinsrate das Risiko adäquat abbildet, einem Staat Geld zu leihen, ist es wichtig zu verstehen, wie sinnvoll öffentliche Gelder in dem jeweiligen Land ausgegeben werden. Dies kann auch dadurch gewährleistet werden, indem sichergestellt wird, dass die Anleihe von Eurobonds an bestimmte Projekte gekoppelt ist, sodass transparent ist, wofür die Mittel verwendet werden sollen. Die Afrikanische Union (AU) könnte allen afrikanischen Staaten empfehlen, so vorzugehen, wenn sie beabsichtigen, Eurobonds auszugeben. Der jeweilige Staat könnte der AU in diesem Fall Daten übermitteln, mit denen diese den Fortschritt der Projekte, aber auch die Schuldentilgung nachverfolgen kann. Auf Basis solcher Datensammlungen könnten die Länder zudem Umschuldungsvereinbarungen mit Kreditgeber*innen und Gläubiger*innen abschließen. Und sollten Ratings nicht die Situation vor Ort widerspiegeln, könnten Ratingagenturen zur Rechenschaft gezogen werden.

Nicht zuletzt ist es auch von essenzieller Bedeutung zu verstehen, wofür sich Länder Geld leihen. Wenn Länder Eurobonds ausstellen, nicht um Entwicklungsprojekte zu finanzieren, sondern um bestehende Schulden zu tilgen, ist an dieser Stelle eine Umschuldung erforderlich, nicht eine zusätzliche Kreditaufnahme.

Über den Autor

Nora Chirikure ist Forschungsassistentin am Africa Policy Research Institute (APRI). Nora Chirikure hat einen Bachelor of Science in Politik, Philosophie und Wirtschaft von der Erasmus-Universität in Rotterdam. Aktuell besucht sie den Masterstudiengang Economics and Management Science (MEMS) an der Humboldt-Universität zu Berlin.

Dr. Olumide Abimbola ist Geschäftsführer des Africa Policy Research Institute (APRI), einem in Berlin ansässigen Think Tank. Zuvor war er bei der Afrikanischen Entwicklungsbank zu den Themen Handel und regionale Integration tätig sowie bei der deutschen Gesellschaft für Internationale Zusammenarbeit (GIZ) im Bereich der Governance natürlicher Ressourcen.

Dr. Grieve Chelwa ist Forschungsdirektor am Institute on Race, Power and Political Economy der Universität The New School in New York. Vor seiner Tätigkeit am Institut war Dr. Chelwa leitender Dozent an der Graduate School of Business an der University of Cape Town. Er hatte Postdoc-Stipendien an der Harvard University und der University of the Witwatersrand. Dr. Chelwa kommentiert regelmäßig aktuelle Entwicklungen. Seine Kommentare sind unter anderem in der New York Times, der Washington Post, der BBC, bei NPR und Bloomberg erschienen. Bei Twitter schreibt er unter @gchelwa.